前回に続き、パーク24の購入検討を続けます

財務分析をして、のれんの額、転換社債を起債しているということに気づきました。

株価 個人的な購入価額

2165.5円(2023.6.10)

時価総額370,405百万円(06/09)

配当利回り(会社予想)0.00%(06/09)

1株配当(会社予想)0.00(2023/10)

PER(会社予想)(連)28.40倍(06/09)

PBR(実績)(連)7.99倍(06/09)

EPS(会社予想)(連)76.24(2023/10)

BPS(実績)(連)270.88(2022/10)

直近5期の平均EPS:▲38円

20年10月期、21年10月期の赤字幅が大きく、5期で均してもマイナスです。

進捗:24%(1Q)

需要・顧客構造(+30%):

「自動運転」、「自動車燃料の変化」、「所有から利用へ」など、クルマ社会を巡る環境が世界的に大きく変化しています。トヨタもEV車「bz4x」をプロモーション目的でタイムズカーに車を出すなど、実際に変化も起きています。

日本全体では人口が減少していますが、都市部は人口が流入しています。都市部の住民の自動車の「所有から利用へ」は進み、カーシェア事業の業績は堅調に推移しそうです。

また、景気が悪化した場合、カーシェアによる利用が減少する可能性はありますが、自動車保有からカーシェアにシフトする層もあり、景気の悪化が業績へ与える影響は少なさそうです

競争環境(+10%):

カーシェア事業は、オリックス、ドコモのdカーシェア、三井不動産のカレコ、日産自動車のシェアモビ、ホンダのシェアモビ、トヨタシェアなどがライバルになります。しかし、カーシェアでの競争力は会員数と設置台数であり、タイムズカーは圧倒的なシェアにより、競争力は高そうです。

ビジネスモデルの有望性(+100%):

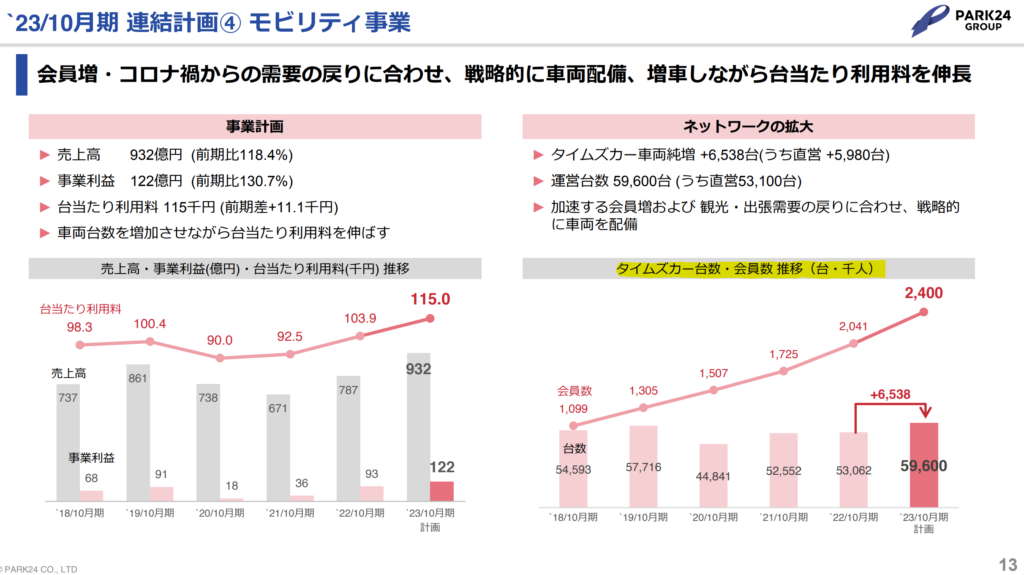

モビリティ事業

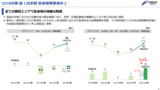

タイムズカーの会員数は5年前から2倍以上に増加しており、毎年2割程度の成長を維持しています。計画ベースですが、利益も5年前から倍増しています

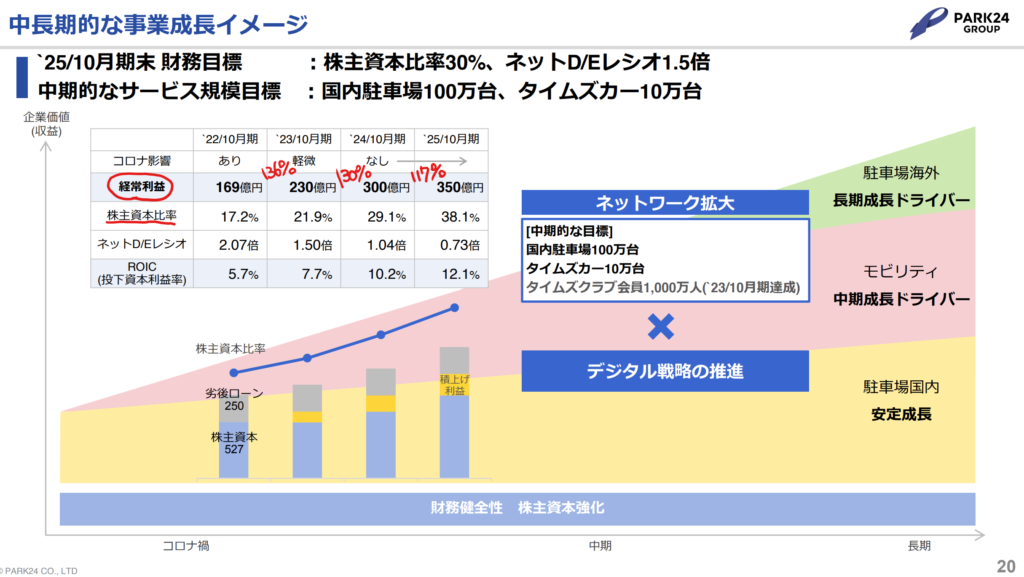

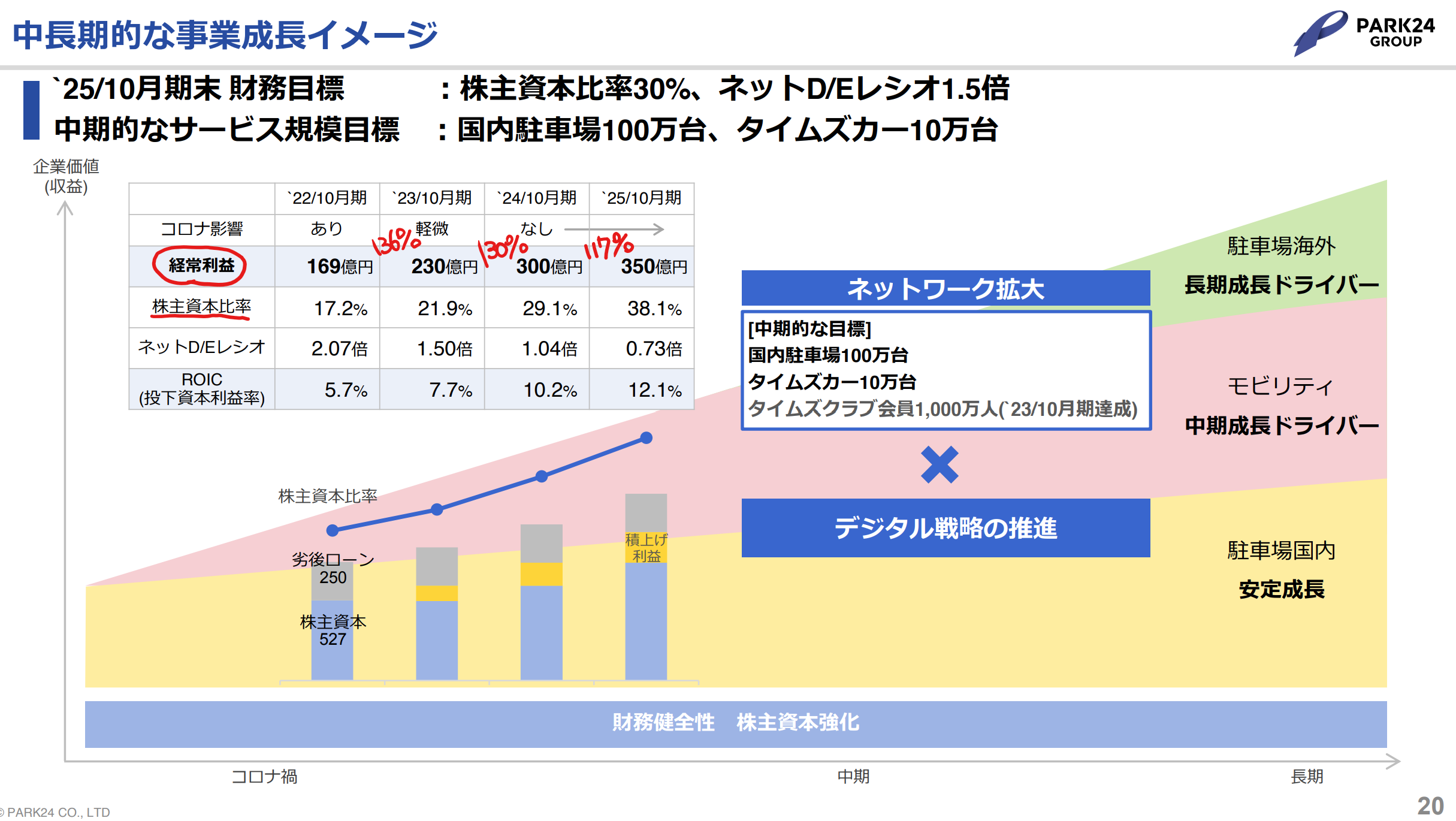

中期的な事業成長イメージ

毎年2割程度の利益成長を目指しています。現状の会員数が240万人、目標が1,000万人なので、背伸びしすぎている気がします。ただ、この成長を実現できれば、株主資本比率も大幅に改善され、財務的にも魅力が増します。

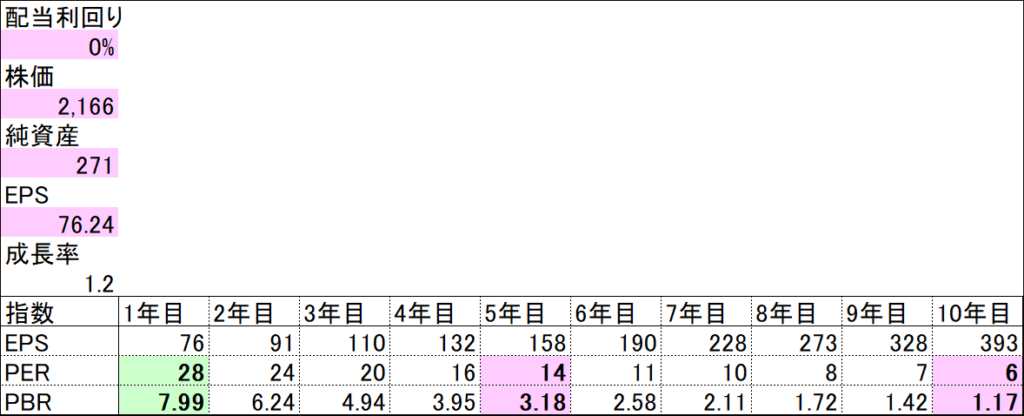

では、この2割利益成長で、PER・PBRはどう変化するのか?

前提:現状の株価・財務状況、2割利益成長、転換社債型新株予約権付社債の影響は無視

5年目でPER14倍、PBR3倍

少し割高!!

10年目でPER6倍、PBR1倍

適正!!

今の成長率が続き、10年待てば、適正価格ですね。

株主優待(―%):

以前は100株単元で自社運営駐車場サービス券2,000円がもらえました。この優待は廃止されたのですが、この優待ではタイムズの駐車場を利用する人しか利用できず、廃止して正解だったと思います。

一方、私が新たに優待を新設するとしたら、タイムズカー4,000円分の優待タイムズポイント券にすると思います。タイムズカーは利用者100万人を目指しており、この優待により、株価アップが実現でき、強化しているカーシェアの会員アップが実現できると思います。また、カーシェアは固定費比率が高いので、優待による実質のコスト(変動費用)も少なく済み、業績への悪影響も低いと思います。是非ご検討を!!

個人的な好み(+40%):

月に2回以上タイムズカーを利用しています。最近、運転支援システムが充実している車両も増えており、さらに魅力が増しています

個人的な目標株価

PER76×14倍=1,064

PBR271×0.7倍=190

プレミアム627×1.3×1.1×2.0×1.4=2,511

成長性への期待と個人的な好みで何とか購入圏内に収まりました(笑)

※ブログは個人的な趣味で、株式購入可否は自己判断でお願いします。

以上

コメント