都市の再開発、オフィスビルの竣工が増加しており、企業のオフィス移転とともに、オフィス家具の需要が増加すると思います。

オフィスの家具は、古くなっても、きっかけがなければ買い替えることは少ないでしょうが、引越があると買い替えを行うことは増えてくると思います。

イトーキにも特需があると思い、調べてみました

オフィス家具大手、製販一貫体制。

四季報

収益は上期型。

間仕切りや研究施設向け機器も手がける

沿革

1890年 大阪市東区において伊藤喜商店を創業

1961年 株式上場

1974年 石川県白山市所在の富士リビング工業を子会社化し、パイプチェアを生産

2002年 中国に子会社設立

2011年 ダルトングループを傘下とし、研究設備機器及び粉黛機会を生産・販売

2015年 新日本システックを子会社化し、各種システムを開発

事業内容

ワークプレイス事業:事務用デスク及びチェア、収納家具、テレワーク用家具、学習家具等の製造販売、オフィス営繕や組立・施工、オフィス空間デザインやオフィス移転等のプロジェクトマネジメント等のサービス

設備機器・パブリック事業:物流設備、収納棚、研究設備機器等の製造販売、公共施設の環境・空間構築のサービス

IT・シェアリング事業:企業におけるDX(デジタルトランスフォーメーション)の推進や、組織における人財育成支援など、お客様の新たな価値創造を支援するサービスの提供

業績

| 業績 | 売上高 | 営業利益 | 経常利益 | 当期利益 | 一株益(円) | 一株配(円) |

| 連20.12 | 116,210 | 1,798 | 1,881 | -235 | -5.2 | 13 |

| 連21.12 | 115,839 | 2,536 | 2,437 | 1,166 | 25.8 | 15 |

| 連22.12 | 123,324 | 4,582 | 4,177 | 5,294 | 117.0 | 37特 |

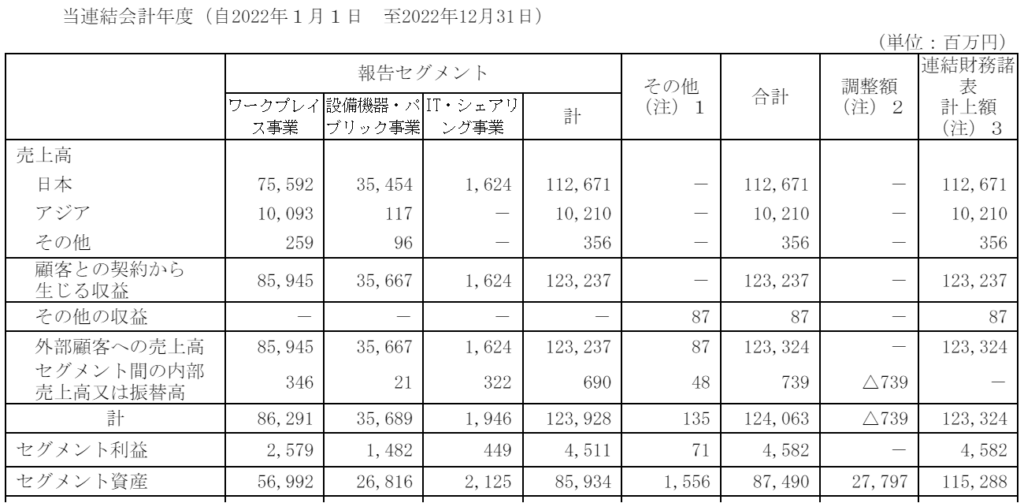

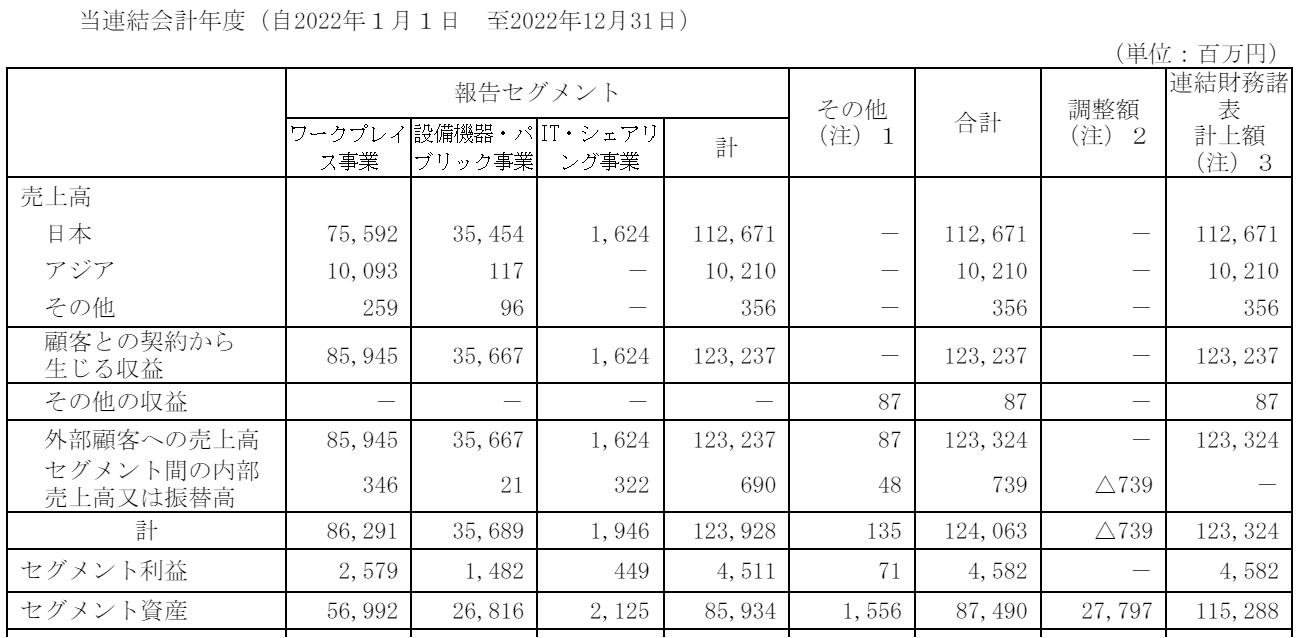

セグメント

財務諸表

資産

現金預金269億円(23%)

有形固定資産250億円(22%)

投資有価証券51億円(4%)

負債

有利子負債188億円(16%)

純資産

自己資本比率43%

配当性向31.6%

利益剰余金344億円(30%)

損益計算

売上高

営業利益率3.7%

経常利益率3.4%

当期純利益率4.3%

キャッシュフロー

投資額(億円)

| 科目 | 前期 | 当期 |

| 減価償却費 | 32 | 28 |

| 固定資産 に対する支出 | 21 | 41 |

株価 個人的な購入価額

1,461円(2024.2.9)

時価総額66,716百万円(02/09)

配当利回り(会社予想)2.19%(02/09)

1株配当(会社予想)32.00(2023/12)

PER(会社予想)(連)13.79倍(02/09)

PBR(実績)(連)1.23倍(02/09)

EPS(会社予想)(連)105.92(2023/12)

BPS(実績)(連)1,185.37(2022/12)

直近5期の平均EPS:33円

進捗:102%(3Q)

需要・顧客構造(▲10%):

オフィスの家具の買い替えは、オフィス移転時が多く、企業業績によって需要が中長期的に左右されそうです。短期的には、都市の再開発に伴い、オフィスの移転が増えており、需要環境は良さそうです。

競争環境(▲10%):

オフィス家具は、オカムラ・コクヨ・イトーキ・ウチダが大手であり、中堅も含めると競合が多く、市場環境は厳しそうです。

ビジネスモデルの有望性(+5%):

高度経済成長期に建築されたオフィスビルが50年超となり、建て替えや企業のオフィス移転は増加しそうです。オフィスの移転があると、オフィス家具を買い替える需要が発生しそうです。

しかし、売上高の9割超が国内であり、内需に依存しており、人口減少に伴い、長期的には市場の縮小を予想しています。

株主優待(+%):なし

個人的な好み(▲5%):

自己資本比率が4割台と財務に物足りなさを感じます。業績の浮き沈みが激しく、イトーキの株を購入するのに消極的です。

個人的な目標株価

PER33×14倍=462

PBR1,185×0.7倍=830

プレミアム646×0.9×0.9×1.05×0.95=522

※ブログは個人的な趣味で、株式購入可否は自己判断でお願いします。

以上

コメント