トランプ関税の発動により、自動車銘柄が軒並み下落しています。私も2年前購入したトヨタ自動車が含み損に陥っています。

トヨタは、1980年の日米貿易摩擦以降、アメリカでの現地生産を高めてきましたが、未だ国内からの輸出が多く、関税の引き上げは、自動車産業には大打撃になると思います。

一方、アメリカは、中国への関税を大幅に引き上げ、報復として中国はアメリカに対してレアメタルの輸出禁止を発表しました。EVのバッテリーにはリチウム・コバルト・ニッケル・グラファイトなどのレアメタルが使用されています。中国はグラファイトの生産比率が高く、アメリカ、ひいては世界全体でのEV車拡大の足かせになると思います。

ガソリン車の存在感が再び増し、故障が少なく長く安全に乗れ、燃費の良いトヨタ車にはプラスの面もあると感じています。

アイシンは、自動車部品の最大手です。その中でもECU(Electronic Control Unit)という電子回路を用いてシステムを制御する装置で高い技術力を有しています。ECUは複雑な動力調整が必要なハイブリット車では肝になる部品です。現在市販されている自動車には、約100種類ものECUが搭載されていますが、ECUが1つに統合されていく流れが進んでおり、デンソーのECUは高い優位性があると思います。

デンソーの直近5期のPERは20~30倍であり、株式市場からの評価が高いです。株価が大幅に下がっており、足元のPER11倍まで低下しています。将来の成長期待を加味すると割安だと感じ、調べました。

自動車部品で国内最大、世界2位。

トヨタ系。熱機器・エンジン・駆動系など広範囲。技術力に定評四季報

沿革

1949年 トヨタ自動車から分離独立し設立

1953年 ロバートボッシュ社(ドイツ)と電装品に関する技術導入契約を締結

2017年 富士通テン(デンソーテン)を買収

2018年 小型モーターを得意とするアスモを吸収合併

2020年 トヨタ自動車より主要な電子部品事業を譲受、広瀬製作所として始動

事業内容

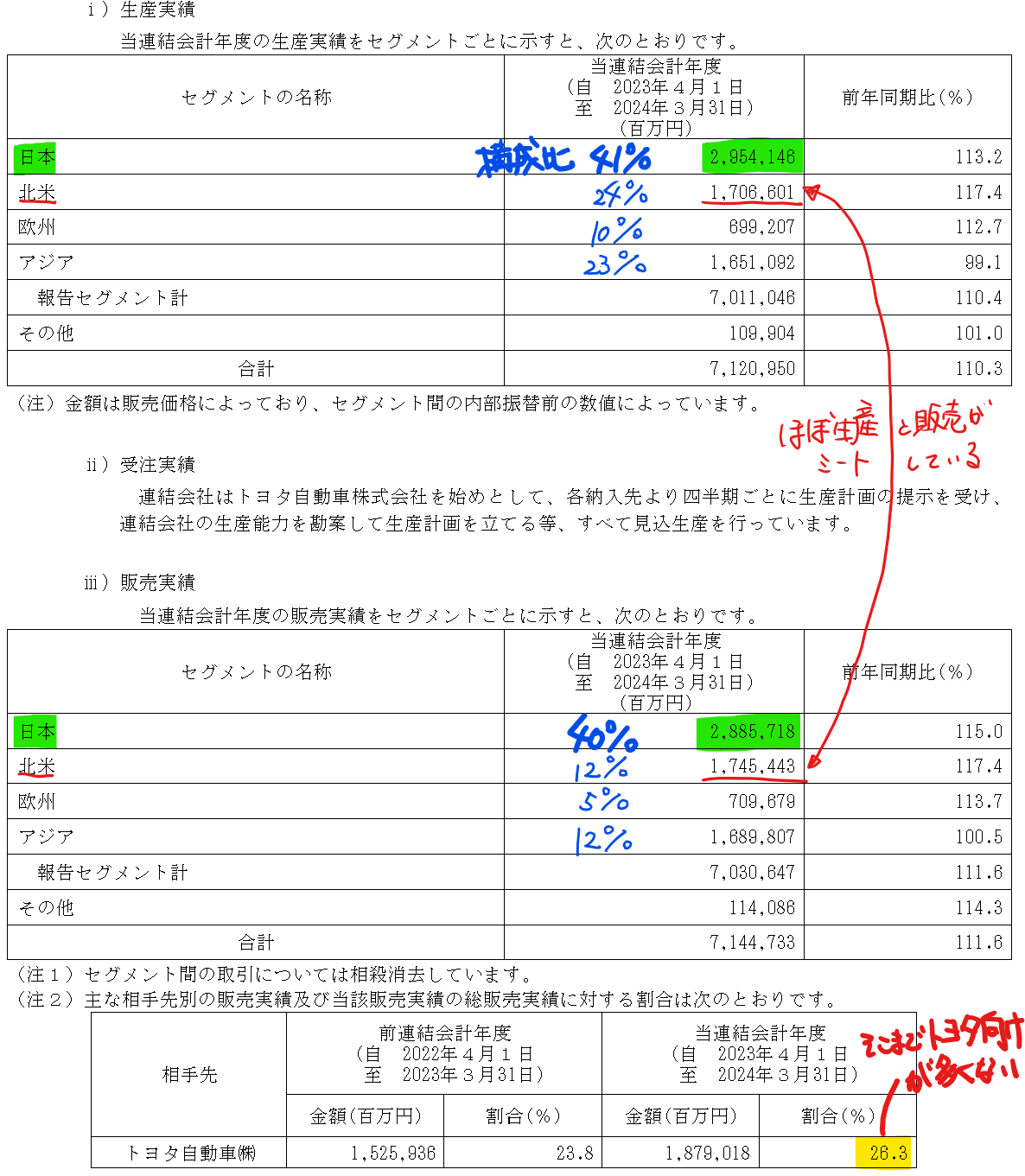

「日本」、「北米」、「欧州」、「アジア」、「その他」の各セグメントで自動車関連部品の製造・販売

業績

| 業績 | 売上高 | 営業利益 | 経常利益 | 当期利益 | 一株益(円) | 一株配(円) |

| ◇22.3* | 5,515,512 | 341,179 | 384,808 | 263,901 | 85.7 | 41.3 |

| ◇23.3* | 6,401,320 | 426,099 | 456,870 | 314,633 | 104.0 | 46.3 |

| ◇24.3* | 7,144,733 | 380,599 | 436,237 | 312,791 | 105.0 | 55 |

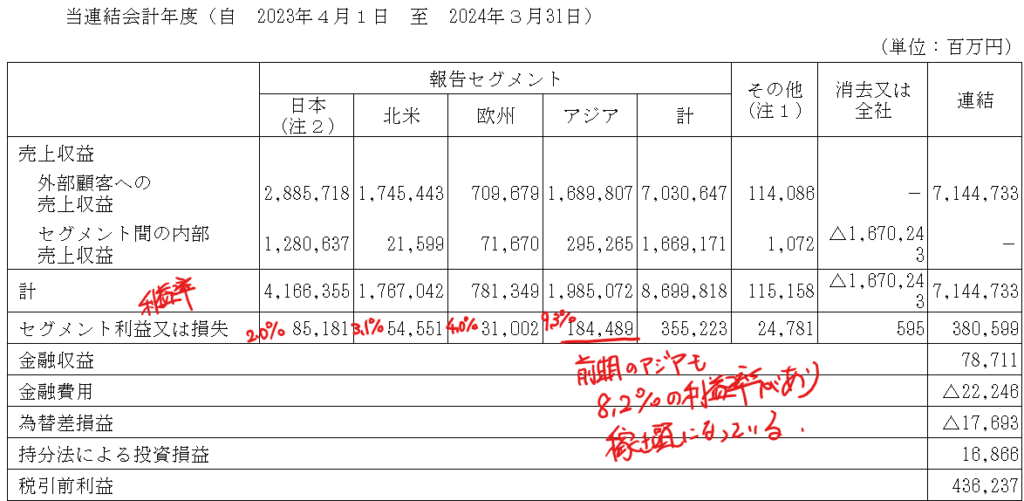

セグメント

財務諸表 単位:億円(%:資産/売上に対する比率)

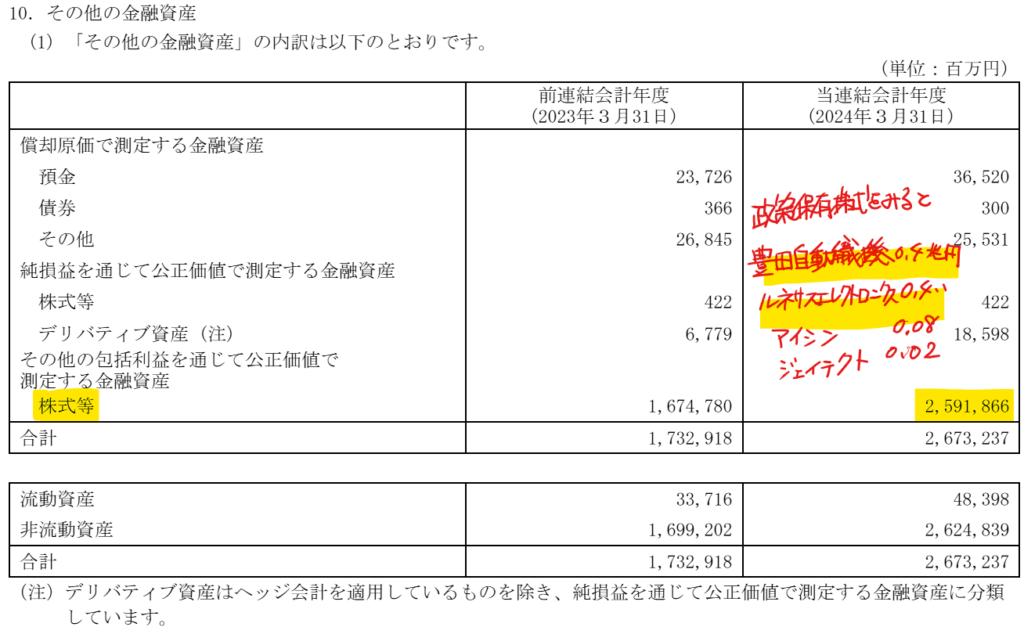

資産

現金及び現金同等物7,894(9%)

有形固定資産2兆436億円(22%)

その他の金融資産2兆6,248億円(29%)

株式等、中でも豊田自動織機、ルネサスエレクトロニクスの保有額が大きいです。両社とも1年前と比べると2-4割程度株価が下落しています。P/L影響はないものの2025年3月末は純資産額が減少しています。

負債

有利子負債8,507(9%)

純資産

自己資本比率60.9%

配当性向52.4%

利益剰余金3兆4,517億円(38%)

損益計算

売上高

営業利益率5.3%

当期純利益率5.0%

キャッシュフロー

投資額

| 科目 | 前期 | 当期 |

| 減価償却費 | 3,646 | 3,743 |

| 固定資産 に対する支出 | 3,606 | 3,916 |

株主還元

| 科目 | 前期 | 当期 |

| 自己株式の取得 | 1,000 | 2,000 |

| 配当金の支払 | 1,328 | 1,460 |

DOE3%の配当方針を行いつつ、自己株式の取得もかなりの額を行っており、株主還元に積極的です。

株価 個人的な購入価額

1,665.5円(2025.4.11)

時価総額4,848,237百万円(04/11)

配当利回り(会社予想)3.84%(04/11)

1株配当(会社予想)64.00円(2025/03)

PER(会社予想)(連)11.08倍(04/11)

PBR(実績)(連)0.90倍(04/11)

EPS(会社予想)(連)150.37(2025/03)

BPS(実績)(連)1,860.64

ROE(実績)(連)6.31%

自己資本比率(実績)(連)60.9%

直近5期の平均EPS:71.4円

進捗:70%(3Q)

需要・顧客構造(▲5%):

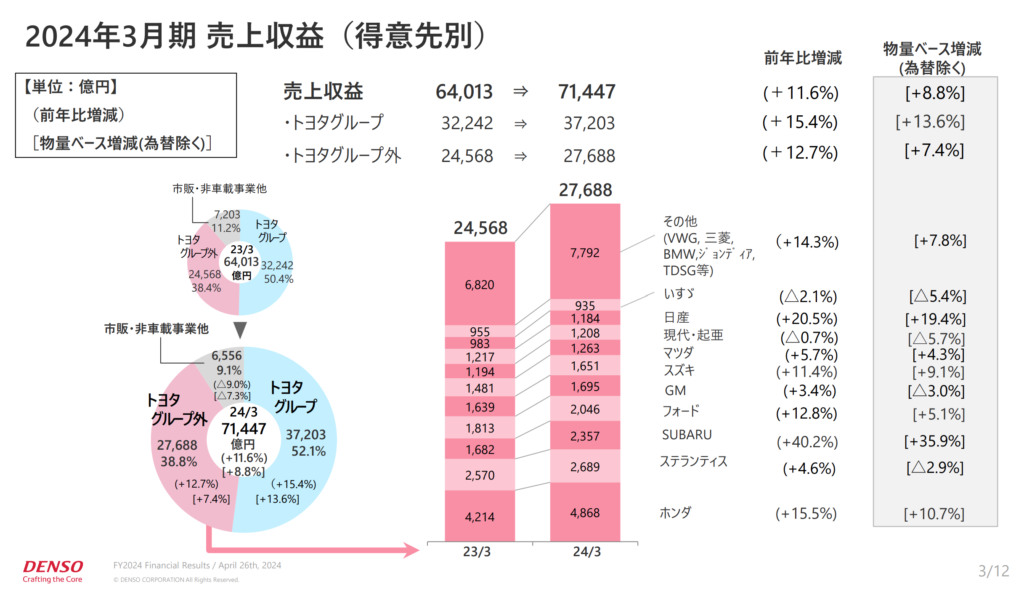

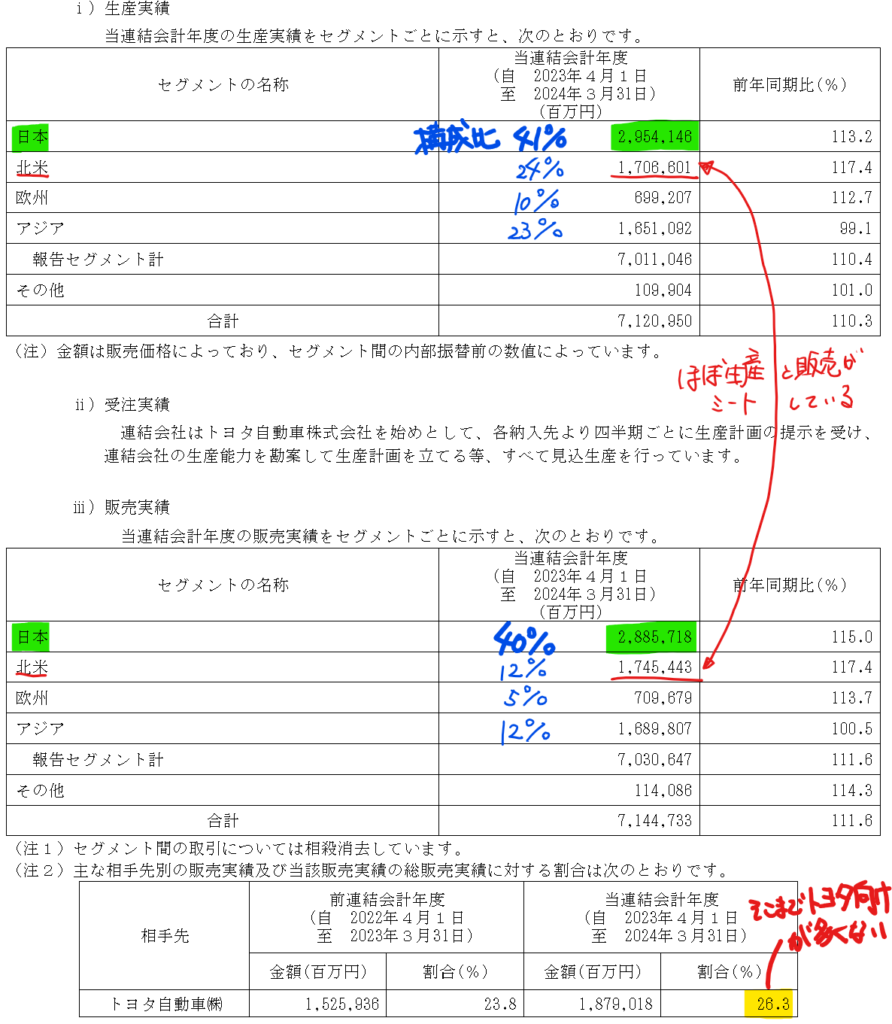

売上収益の半分以上がトヨタグループ向けで、トヨタグループ外の半分は日系自動車メーカーです。トヨタを含めた日系自動車メーカー向けが全体の2/3程度になっています。

生産実績・販売実績の国内比率は40%程度で、各地域で現地生産・販売ができている気がします。(ただ、設備投資額の地域ごとの内訳をみると、日本国内向けが60%近く占めているので、基幹部品は国内で製造して輸出している気がします。)

地域ごとの分散ができていますが、自動車販売は国際的な景気に大きく左右され、業績のブレは大きそうです。

競争環境(+20%):

研究開発活動に5,509億円を支出しています。そのうち88%は日本セグメントが占めており、日本国内において技術力を蓄積しています。技術力という参入障壁により、競争環境はそこまで厳しくなさそうです。

ビジネスモデルの有望性(+5%):

世界的にEV車への移行の流れが進んでおり、ガソリンエンジン分野での需要が減少しそうです。ただ、自動車の制御システム等デンソーの有する電子部品はEVに移行しても必要不可欠なので、長期的な落ち込みはそこまで無さそうです。

ガソリン車回帰の流れにも期待が持て、安定的な成長は維持できそうです。

株主優待(+%):なし

個人的な好み(+30%):

自己資本比率が高く、24年12月時点で現金同等物から有利子負債を引いたネットキャッシュは3,241億円あり、財務状態が極めて良いです。政策保有株式の額も大きく、政策保有株売却によるキャッシュインも期待できます。DOE3%からの継続的上昇を方針としており、多少業績が悪化しても、安定して配当がもらえるのも魅力的です。

有価証券報告書の直近5年のPER株価収益率(倍)を見ると、30倍で株式市場からの評価が高いです。今期業績予想が前年比40%増益を見込んでいるとはいえ、PER11倍はかなり割安だと思います。

個人的な目標株価

PER71×14倍=994

PBR1,861×0.7倍=1,303

プレミアム1,148×0.95×1.2×1.05×1.3=1,786

※ブログは個人的な趣味で、株式購入可否は自己判断でお願いします。

以上

コメント