ヨンキュウの株を買ってから鰻銘柄を調べ続けています。

鰻は日本を中心とする東アジアで育ち、産卵のためマリアナ海峡付近まで泳いで移動します。孵化した稚魚は、レプトセファルスとして、海流に乗って、日本の沿岸部に到着します。

養殖ウナギの99%以上が、レプトセファルスが成長した天然シラスウナギから成育されています。近年、シラスウナギの漁獲量が激減しており、鰻価格が高騰しています。水産試験場では鰻の完全養殖の研究を進めていますが、安価な鰻が市場に出回るには時間がかかりそうです。

さて、近くに宇奈ととがあり、たまに食べに行きます。低価格の割に鰻が美味しく、大好きなので調べました。

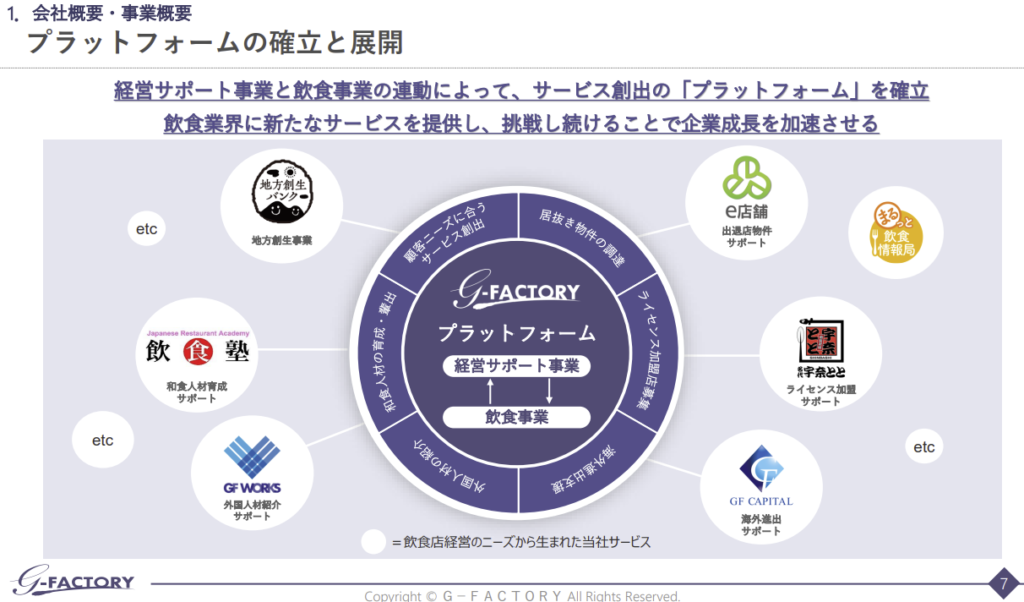

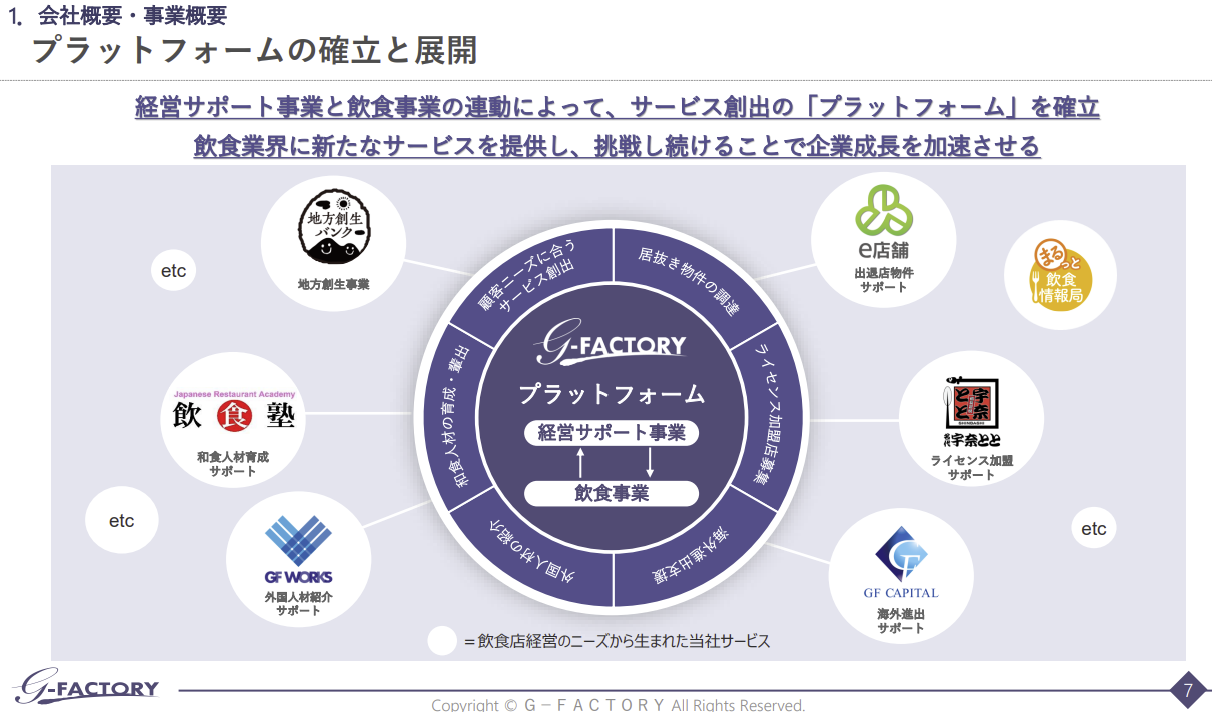

外食向けの物件、内装設備リースなど提供。

うなぎ専門店『宇奈とと』中心に外食店事業も展開四季報

沿革

2003年 飲食店の経営を目的に、東京都新宿区に設立

2008年 「名代 宇奈とと」が10店舗に到達

2016年 株式上場

2021年 宇奈とと 国内外で100店舗達成

2022年 和食の職人育成を目的に超短期料理人育成スクール「飲食塾」を開校

2023年 シンガポールに宇奈ととオープン

2023年 ベトナムに鮨店オープン

事業内容

業績

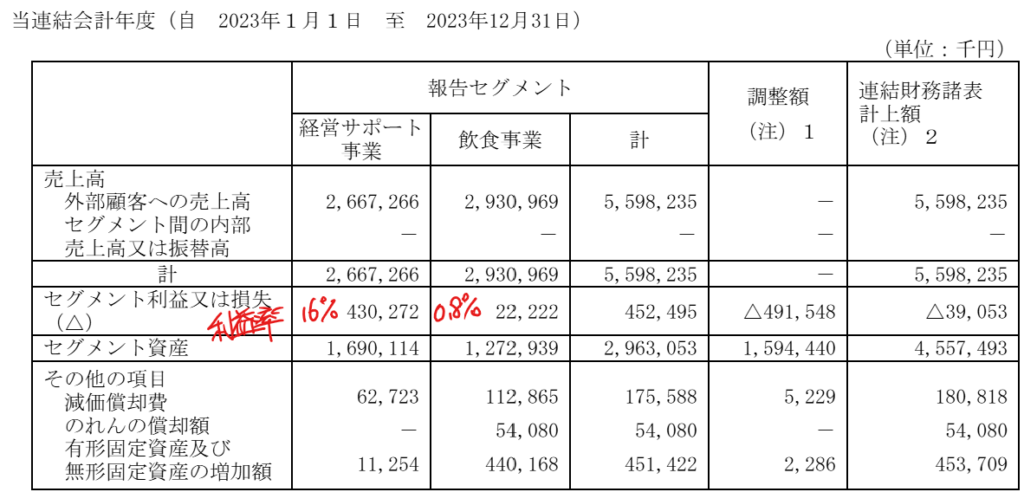

| 業績 | 売上高 | 営業利益 | 経常利益 | 当期利益 | 一株益(円) | 一株配(円) |

| 連21.12 | 3,641 | -9 | -14 | 292 | 45.3 | 0 |

| 連22.12 | 4,735 | 214 | 213 | 271 | 41.9 | 10記 |

| 連23.12 | 5,598 | -39 | -64 | -194 | -30.0 | 0 |

セグメント

財務諸表 単位:億円(%:資産/売上に対する比率)

資産

現金預金15(33%)

有形固定資産7(16%)

差入保証金12(28%)

負債

有利子負債9(21%)

長期預り保証金9(21%)

純資産

自己資本比率31%

配当性向-%

利益剰余金8(18%)

損益計算

売上高

営業利益率▲0.3%

経常利益率0.3%

当期純利益率▲5.2%

キャッシュフロー

投資額

| 科目 | 前期 | 当期 |

| 減価償却費 | 2 | 2 |

| 固定資産 に対する支出 | 5 | 2 |

株主還元

| 科目 | 前期 | 当期 |

| 自己株式の取得 | – | – |

| 配当金の支払 | 1 | 0 |

株価 個人的な購入価額

605円(2025.2.28)

時価総額4,124百万円(02/28)

配当利回り(会社予想)0.00%(02/28)

1株配当(会社予想)0.00円(2025/12)

PER(会社予想)—(–:–)

PBR(実績)(連)2.87倍(02/28)

EPS(会社予想)(連)-8.90(2025/12)

BPS(実績)(連)211.00(2025/12)

ROE(実績)(連)-21.77%(2024/12)

自己資本比率(実績)(連)31.5%(2024/12)

直近5期の平均EPS:1.02円

進捗:-

需要・顧客構造(▲10%):

鰻という比較的高価なジャンルの飲食店比率が多く、個人所得の状況によって、業績が左右されそうです。また、経営サポート事業も、景気が悪化すると新規出店の需要が落ち込み、影響が大きそうです。

競争環境(▲10%):

外食業界は参入障壁が低く、新規参入が多い産業であるため、競争環境は厳しそうです。また、吉野家などのファーストフード店でも鰻を提供をしており、鰻というジャンル内でも競争が厳しそうです。

ビジネスモデルの有望性(▲10%):

鰻は天然のシラスウナギを漁獲し、養殖池で育てています。天然のシラスウナギの漁獲量が激減しており、シラスウナギの価格が高騰しています。成育した鰻の価格も上昇しており、安価な鰻に依存している鰻チェーンの経営は厳しさを増しそうです。

株主優待(+40%):

100株保有で自社グループ飲食店等において使える3,000円分の株主優待券がもらえます。宇奈ととでも利用できるのは良いです。

個人的な好み(▲10%):

従業員の平均年間給与が390万円と低く、労働環境の厳しさを感じます。パワフルな社長が引っ張っており、特定の人物によって会社が生きるか死ぬかが左右されている気がします。財務・業績も不足感があり、購入には消極的です。

個人的な目標株価

PER1×14倍=14

PBR211×0.7倍=148

プレミアム81×0.9×0.9×0.9×1.4×0.9=74

※ブログは個人的な趣味で、株式購入可否は自己判断でお願いします。

関連ブログ

以上

コメント