ウクライナ侵攻から穀物価格が急騰し、食品が値上がりしています。一方、穀物価格の国際的な急騰も落ち着いてきています。また、経常収支も大幅なプラスとなっており、円高転換により輸入価格ベースでみても、穀物安に転換する日が近いと感じています。

食品関連は、値上げ浸透と原料安により利幅が拡大し、業績が良くなると思います。調味料大手キッコーマンを調べてみました。

しょうゆ最大手でシェア約3割。

四季報

北米が利益柱に成長。

デルモンテ加工食品のアジア商標権所有

沿革

1917年 野田醤油設立

1949年 株式上場

1990年 デルモンテ商標の日本及びアジア・太平洋地域の永久専用使用権を取得

2004年 ヒゲタ醤油、紀文食品グループと資本・業務提携

2006年 焼酎事業等をサッポロビールへ譲渡

2009年 利根コカ・コーラボトリングの株式を一部譲渡

事業内容

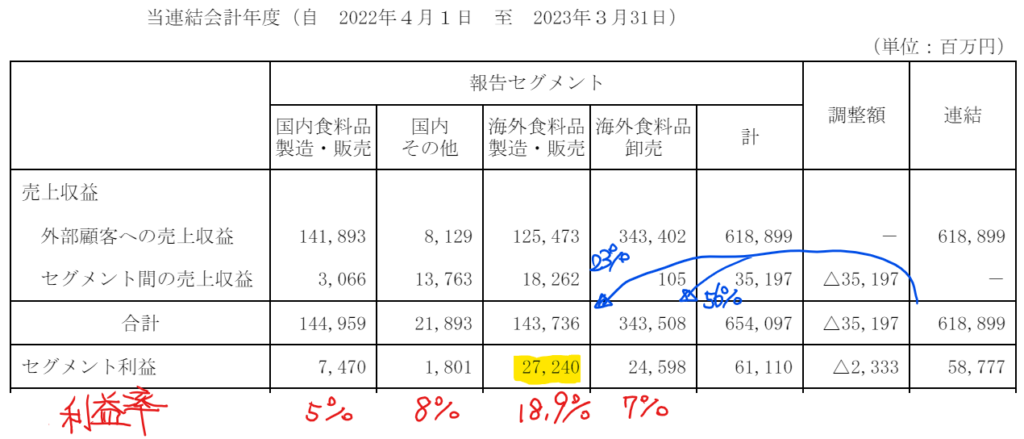

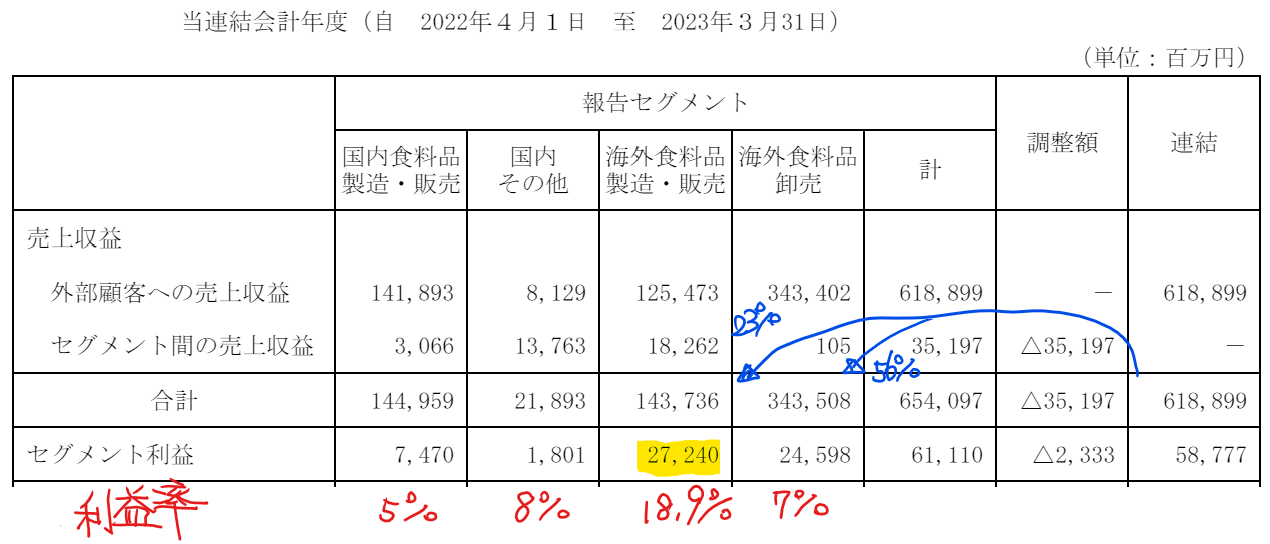

「国内 食料品製造・販売事業」は、国内においてしょうゆ・食品・飲料・酒類の製造・販売

「国内 その他事業」は、医薬品・化成品等の製造・販売、不動産賃貸、運送事業及び間接業務の提供等

「海外 食料品製造・販売事業」は、海外においてしょうゆ・デルモンテ製品・健康食品の製造・販売を行い、また、海外向けの輸出販売

「海外 食料品卸売事業」は、国内外において、東洋食品等を仕入れ、販売

業績

| 業績 | 売上高 | 営業利益 | 経常利益 | 当期利益 | 一株益(円) | 一株配(円) |

| 連19.3 | 453,565 | 38,417 | 37,925 | 25,992 | 135.4 | 41 |

| 連20.3 | 468,616 | 39,826 | 39,078 | 26,595 | 138.5 | 42 |

| 連21.3 | 468,119 | 42,613 | 41,464 | 28,828 | 150.2 | 45 |

セグメント

財務諸表

資産

現金預金993億円(18%)

有形固定資産1,507億円(27%)

使用権資産305億円(5%)

のれん47億円(1%)

負債

有利子負債510億円(9%)

純資産

自己資本比率72.5%

配当性向34%

利益剰余金3,295億円(58%)

損益計算

売上高

営業利益率8.9%

当期利益率7.1%

キャッシュフロー

投資額(億円)

| 科目 | 前期 | 当期 |

| 減価償却費 | 200 | 222 |

| 固定資産 に対する支出 | 196 | 265 |

自己株式の取得による支出

前期32億円、当期5億円

配当金の支払額

前期88億円、当期132億円

株価 個人的な購入価額

9,169円(2024.2.9)

時価総額1,777,715百万円(02/09)

配当利回り(会社予想)1.01%(02/09)

1株配当(会社予想)93.00(2024/03)

PER(会社予想)(連)34.58倍(02/09)

PBR(実績)(連)3.85倍(02/09)

EPS(会社予想)(連)265.17(2024/03)

BPS(実績)(連)2,384.52(2023/03)

直近5期の平均EPS:174円

進捗:90%(3Q)

需要・顧客構造(+40%):

しょうゆなど調味料がメインであり、一般消費者向けの顧客であり、景気や個人所得にあまり左右されず、安定した業績を維持できそうです。海外比率が8割近くあり、利益水準も高いです。有望な市場でシェアを確保しており、非常に魅力的な会社です。

競争環境(+20%):

調味料業界は、味の素・キッコーマン・ミツカン・カゴメ・ハウス・キューピー・エスビー食品・永谷園・ケンコーマヨネーズ・アリアケジャパンがいます。キッコーマンは業界2位であり、海外比率も高く、価格競争に陥りづらく、競争環境は良さそうです。

ビジネスモデルの有望性(+20%):

欧米での売上規模が大きく、利益率も高いです。アセアンでの2桁成長を目指しており、南米・インド・アフリカの開拓を進めることで、さらなる成長に期待が持てます。

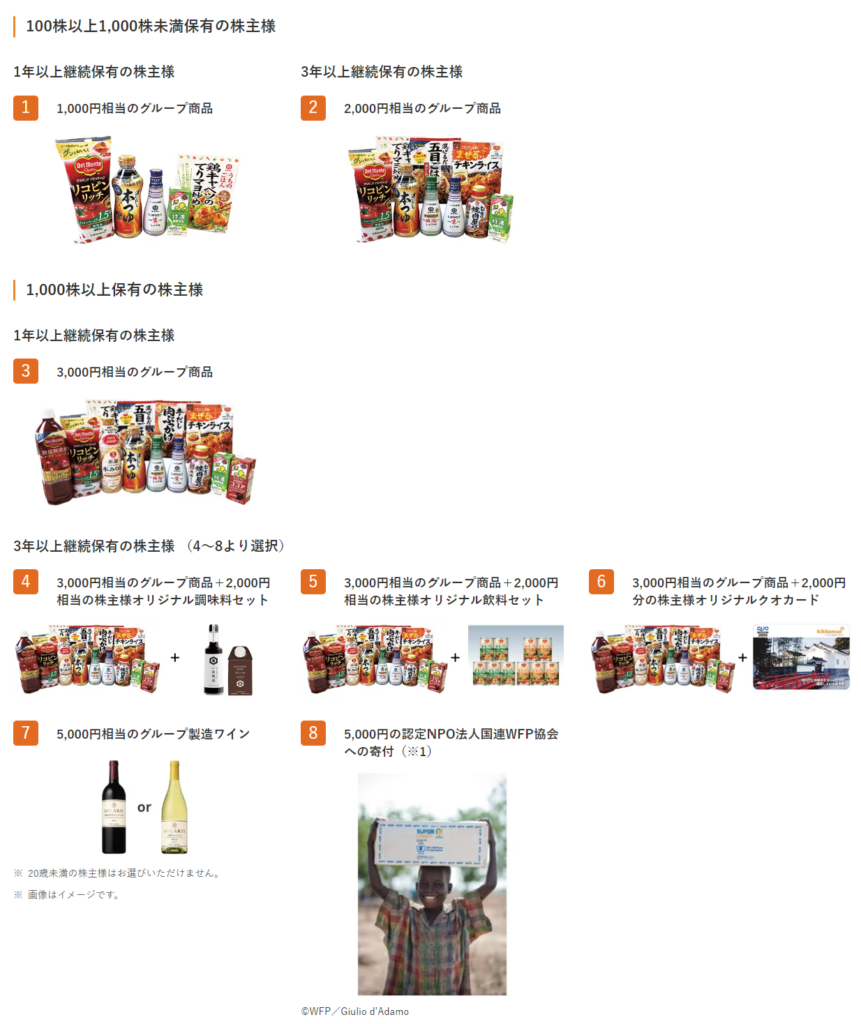

株主優待(+5%):

持株数に応じて株主優待がもらえます。100株購入に100万円近く資金が必要なので、購入のハードルが高いですが、魅力的な優待です。

個人的な好み(+20%):

2024年3月末に株式分割(1株→5株)を予定しており、購入に必要な資金が少なくなります。購入しやすくなり、4月以降の株主優待の拡充にも期待しています。

自己資本比率が7割台と高く、キャッシュリッチな所も魅力的です。

個人的な目標株価

PER174×14倍=2,436

PBR2,385×0.7倍=1,670

プレミアム2,053×1.4×1.2×1.2×1.05×1.2=5,214

※ブログは個人的な趣味で、株式購入可否は自己判断でお願いします。

以上

コメント